65歳未満と65歳以上では、年金にかかる税負担が異なります。

公的年金は受取時に雑所得がかかります。

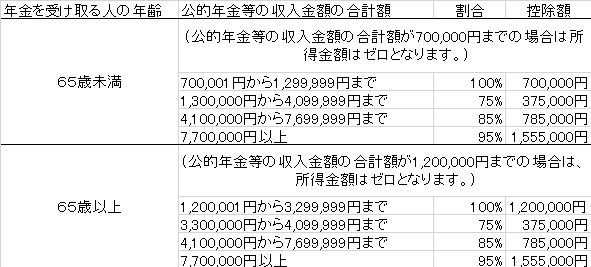

公的年金等を受け取った場合の雑所得の計算方法は、収入金額から公的年金等控除額を差し引いて計算します。この公的年金等控除額は、受給者の年齢が65歳以上かどうかで異なります。

・公的年金等の雑所得=収入金額×割合-公的年金等控除額

国税庁HPより抜粋。

65歳以上の場合、公的年金等の最低控除額が多くなっており、公的年金等の収入が120万円以下であれば課税されることはありません。120万円を超える場合は、確定申告で税額を精算することになります。

ただし、「年金所得者の確定申告不要制度」により、公的年金等の収入金額が400万円以下で、且つ公的年金等に係る雑所得以外の所得( 給与所得、一時所得、不動産所得、株式などの譲渡所得等)が20万円以下の場合には、他に医療費控除の申告等がなければ原則確定申告は不要です。

年金で受け取る場合の雑所得は総合課税で、他の所得(給与所得や事業所得等)と合計した総所得金額を求めてから税額を計算します。そのため、公的年金だけでなく確定拠出年金や他の所得がどのくらいあるかによって、納める税額が変わってきます。

また、課税される所得金額は、所得控除がどのくらいあるかによっても変わってきます。所得税は累進課税なので、公的年金やその他の所得がそれなりにある方は確定拠出年金など受取時期を選べる資産に関しては65歳前に受け取った方が税負担が軽くなる可能性があるということを念頭に置いておきましょう。